Vous dirigez une entreprise ? Vous disposez de fonds en privé ? D’un compte courant société en votre faveur ? Vous venez de vendre un bâtiment en privé ? Il pourrait être utile de mettre cette somme d’argent à la disposition de votre société ? Prêt classique ou rente viagère ? Quelle est la solution la plus avantageuse pour fiscalement rentabiliser cette situation ?

Percevez un revenu régulier à vie grâce à la rente viagère

Héritage, vente immobilière, compte courant en votre faveur, distribution de dividendes, en tant que dirigeant de société, de nombreuses situations peuvent vous conduire à disposer de fonds (relativement) importants en privé.

Pour tirer le meilleur parti de cette situation, avez-vous déjà pensé à la rente viagère, un mécanisme parfaitement légal et fiscalement avantageux pour rentabiliser cette situation ?

De quoi s’agit-il ?

- De disposer d’une excellente alternative au prêt classique à votre société

- Le principe est d’abandonner pour toujours ce capital à votre société, à charge pour elle de vous payer ensuite périodiquement une somme d’argent indexée, appelée ‘rente’, et ce jusqu’à votre décès.

- Cette rente peut constituer un revenu régulier, à titre complémentaire pendant votre carrière et bien utile à l’âge de la retraite. L’idéal étant de commencer tôt, car les avantages du système grandissent au fil du temps.

- Votre société disposant alors de vos fonds, elle peut les utiliser et les réinvestir comme elle le souhaite.

Un exemple ?

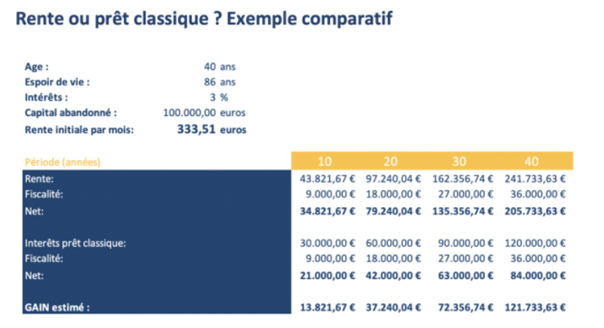

Jean, dirigeant d’entreprise, âgé de 40 ans, dispose de 100.000 euros en cash sur son compte épargne. Une somme qui, vu les taux d’intérêts actuels, ne lui rapporte quasi rien. Il hésite entre prêter cet argent à sa société ou l’abandonner à celle-ci contre la constitution d’une rente.

Doit-il opter pour un prêt classique à sa société avec intérêts ou doit-il choisir la rente ? Nous avons établi un tableau récapitulatif pour comparer les deux solutions et illustrer notre propos.

Préalables

L’espoir de vie permet à Jean d’envisager de vivre encore 46 ans. Le taux d’intérêt retenu pour nos calculs est de de 3%.

Conclusion : sur une période de 40 ans Jean perçoit :

- Rente viagère : 205.733,63 euros net de sa société

- Prêt classique : 84.000,00 euros.

Soit 121.733,63 euros de différence !

Quels avantages retenir de cette comparaison ?

- Dans les deux cas, votre société peut déduire intégralement les montants qu’elle paie.

- Le montant du capital convertible en rente (et donc pour partie en « composante intérêt ») n’est pas limité, alors que la base de déduction des intérêts liés à votre compte courant est limitée aux « fonds propres ».

- La rente qui vous est accordée suit une indexation et donc la somme qui vous est payée s’accroit au fil du temps, contrairement au prêt classique.

- La part imposable de la rente est fixée forfaitairement dès la mise en place de la rente et n’augmente pas ensuite bien que la rente, elle, grandisse.

- Plus longtemps vous vivrez, plus vous profiterez de la rentabilité du système.

- Le capital abandonné n’appartient plus à votre patrimoine privé et, dès lors, échappe en principe aux droits de succession.

Quels inconvénients retenir de cette comparaison ?

- Si vous optez pour une rente, récupérer le capital cédé à votre société en échange de cette rente n’est pas possible, contrairement à un prêt classique.

- Si vous décédez prématurément, la provision constituée par votre société sera annulée et subira dès lors, l’impôt des sociétés pour son montant restant ; mais il existe des solutions (assurer cet impôt en cas de décès,…)

Comment Fiscal Team met-il concrètement en place ce Pack ‘Rente Viagère’ ?

- Nous calculons la rente indexée

- Nous établissons votre convention personnalisée de rente viagère

- Vous recevez un dossier clair concernant les implications fiscales (montants à déclarer, modus operandi,…)

Devenez client Fiscal Team et profitez de nos packs d’optimisation fiscale.

Plus de net dans votre poche, finalement, c’est ça qui compte.