En Belgique, chaque année, environ un milliard de factures sont émises. Document commercial, comptable et juridique incontournable tant pour les indépendants, les professions libérales que les associations ou les entreprises, la facture joue un rôle clé dans le monde des affaires et de la comptabilité. Qu’elle soit manuelle ou numérique, quel est le rôle d’une facture ? Comment doit-elle être rédigée ? Quelles mentions obligatoires doit-elle reprendre ? Fiscal Team fait le point sur ce document comptable essentiel.

Le rôle de la facture

Enfonçons une porte ouverte : qu’est-ce qu’une facture ? La facture est un document comptable qui exerce 4 fonctions : commerciale, juridique, fiscale et comptable. Document légal obligatoire, elle officialise l’achat d’un produit ou d’une prestation de service entre un vendeur et un acheteur. La facture détaille la vente (produits ou services), les conditions d’acquisition, les informations du vendeur et de l’acheteur, les éventuelles conditions de négociations ainsi que les informations fiscales et comptables.

Elle est établie par toute structure juridique soumise à la TVA, que cela soit une société, une association, une profession libérale, une microentreprise, un indépendant …

Importance d’une facture bien rédigée

Vous l’avez compris, une facture est un document légal. Dresser vos factures dans les règles de l’art est important aussi bien sur le plan comptable que fiscal juridique et commercial.

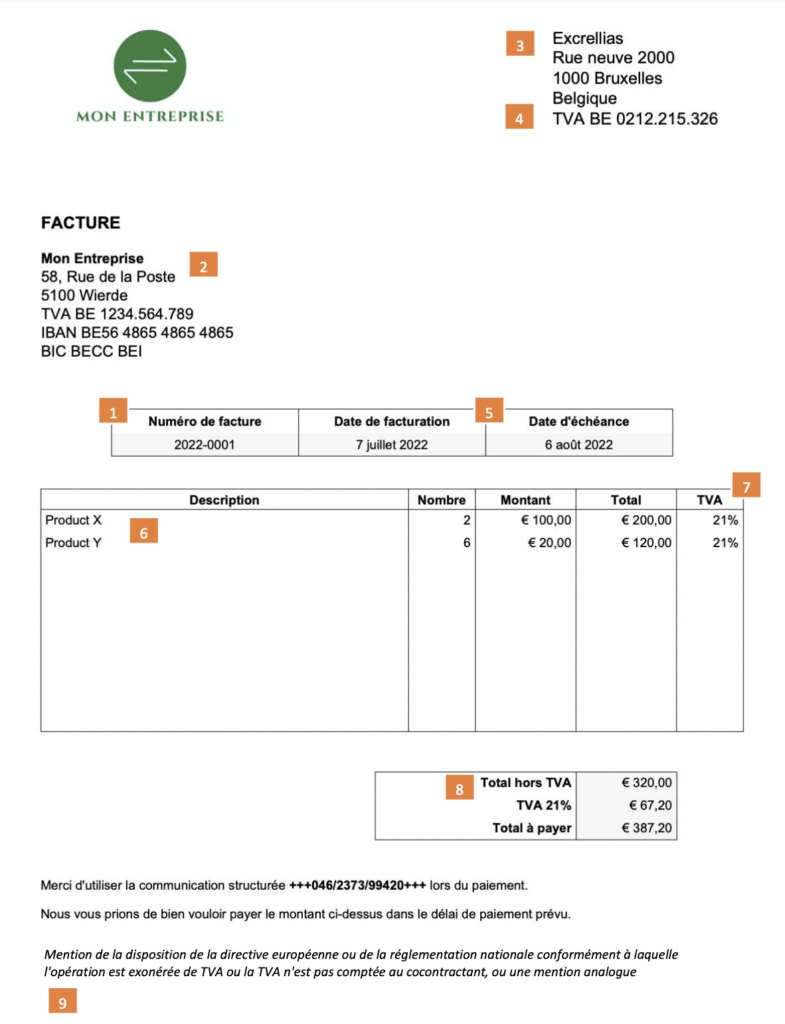

Pour être valable, une facture doit comporter un certain nombre de mentions obligatoires. Nous vous les détaillons pour vous dans la check-list ci-après.

Check-list des mentions obligatoires de la facture

1. Émission de la facture

▪ La date d’émission

▪ Le numéro séquentiel composé de lettres et/ou de chiffres (numéro d’ordre au facturier de sortie)

▪ Le terme « Facture » doit être clairement indiqué sur le document

2. Informations de l’émetteur (fournisseur)

▪ Le nom/dénomination sociale

▪ Adresse de son siège administratif ou social et numéro de TVA.

3. Informations du destinataire (client)

▪ Le nom/dénomination sociale

▪ Adresse de son siège administratif ou social

4. TVA

▪ Le numéro de TVA du client s’il est assujetti à la TVA.

5. Dates relatives à la facturation

▪ En fonction de la date à laquelle les biens ont été livrés et/ou les services prestés, vous devez établir votre facture au plus tard le 15e jour du mois qui suit.

▪ La date du paiement de la facture intégrale et/ou la partie du prix de la livraison ou de la prestation. Pour autant que cette date soit certaine et différente de la date d’émission de la facture.

6. Corps de la facture

▪ La quantité et la nature des biens ou services

▪ Les données relatives au taux de la TVA

7. Mention HTVA et autres

▪ Le prix unitaire hors TVA

▪ Les éventuels escomptes (en cas de paiement anticipé), remises et rabais qui ne sont pas inclus dans le prix unitaire.

8. Mention TVA

▪ La mention des taux de la TVA due (ventilée par taux)

▪ Le montant total de la TVA, exprimé dans l’unité monétaire nationale de l’État membre dans lequel les biens sont livrés ou les services prestés.

9. La mention de la disposition de la directive européenne

▪ La mention de la disposition de la directive européenne ou de la réglementation nationale

conformément à laquelle l’opération est exonérée de TVA ou la TVA n’est pas comptée au cocontractant, ou une mention analogue.

10. Acomptes

▪ Si un ou plusieurs acomptes précèdent votre facture. Il faut y faire référence en déduisant les montants déjà payés.

💡 3 astuces supplémentaires ?

- Vous envoyez une série de factures (sous forme électronique + mentions identiques) ?

Il est possible de reprendre la mention une seule fois, pour autant qu’elles soient accessibles au départ de chacune des factures.

- Des conditions générales sont-elles obligatoires ?

Non, mais elles sont vivement recommandées. Si rien n’est prévu, le contrat entre vous et votre client sera soumis aux dispositions du Code Civil.

- Quand envoyer votre facture ?

La facture doit être délivrée au plus tard le 15ième jour du mois qui suit le fait générateur

(Livraison de bien ou prestation du service effectuée ou acompte).

La TVA est exigible également à ce moment-là, même si la facture n’a pas été délivrée à cette date ultime.

Exemple : Prestation de service le 05/06 → à facturer au plus tard le 15/07

Attention : Ne pas facturer en fonction de votre « encaissement »…

Facturation papier ou facture digitale ?

Depuis janvier 2013, les factures électroniques et papier sont équivalentes à condition de respecter les mêmes règles de facturation.

Chez Fiscal Team, la transition numérique est en marche depuis déjà plusieurs années. Nous sommes persuadés que les raisons de passer à la facturation digitale sont nombreuses pour les entreprises : gain de temps, réduction des coûts, sécurisation des données, diminution de l’impact écologique… Si rien ne vous oblige à favoriser l’un ou l’autre format, il est évident que la facture électronique devient petit à petit la norme.

Vous souhaitez en savoir plus les nombreux avantages de la facturation digitale ? Lisez notre précédent article : Facturation électronique, le choix de la rentabilité.

Fiscal Team : une comptabilité full web

Convaincus par ces évolutions, Fiscal Team a mis en place une comptabilité full web. Grâce à MyFiscalTeam, notre application de gestion documentaire et comptable, vous centralisez vos documents comptables (version papier ou électronique) de manière sécurisée. Vous transmettez instantanément vos factures vers Fiscal Team et disposez de tableaux de bord en temps réel pour piloter au mieux votre activité.

Envie de gagner en efficacité et en temps ? De simplifier l’envoi de vos documents chez votre comptable ? D’avoir une comptabilité sécurisée et accessible 24/7 ? De réduire l’impact écologique en passant au paperless ? Nous avons tout prévu ! Découvrez notre application MyFiscalTeam en 2 minutes chrono via nos vidéos.